大盘吸血,山寨币后续表现如何?Bankless预测了10个代币走势

参考来源 Bankless

作者|Golem(@web3_golem)

10 月比特币价格以下跌走势打开,最低跌至 59000 美元附近。但近日,比特币价格出现了良好反弹,昨日高点涨至 68422 美元附近。那么伴随着大盘走势趋向积极,山寨币在 10 月后续表现如何?

Bankless 分析团队 10 月前后共对 10 个山寨币价格走势进行预测,分别看涨和看跌了 5 个代币。本文将整理 Bankless 分析师团队的预测及理由,并对其此前 10 月到期的代币预测做出总结,供读者自行参考。

10 月到期预测胜率: 70%

除去保持中立的代币,共有 10 个 Bankless 分析团队预测的代币走势在 10 月截止到期,预测结果如下:

预测看涨但下跌:Instadapp(INST)下跌 43% ;

预测看跌但上涨:Maple Finance(MPL)上涨 43.56% 、BNB Chain(BNB)上涨 2% ;

预测看跌与实际下跌一致:Ondo Finance(ONDO)下跌 25.28% 、Livepeer(LPT)下跌 27% 、ETH Name Service(ENS)下跌 36.71% 、Celestia(TIA)下跌 1% 、Polkadot(DOT)下跌 36.46% 、ether.fi(ETHFI)下跌 40% 、Worldcoin(WLD)下跌 26.07% 。

其中反指较严重的是 Instadapp(INST)和 Maple Finance(MPL),预测收益较高的 ether.fi(ETHFI)。不过 10 月预测到期代币的总体胜率仍在 70% 。

看涨代币

dYdX(DYDX)

赛道:DeFi

理由:推出美国大选预测市场,可能会提高 DYDX 质押收益率

预测时间段: 2024 年 10 月 16 日至 2025 年 1 月 16 日

预测时币价: 0.96 美元

预测至今币价表现:上涨 1.28%

此前,Bankless 分析师团队于 7 月 23 日因对 dYdX 使用指标下降的担忧而看跌以来,DYDX 已下跌 26% 。但现在,一个看涨催化剂已经出现了,dYdX 最近推出的“TRUMPWIN-USD”交易市场将允许交易者以高达 20 倍的杠杆率对特朗普是否能当选美国总统进行做多或者做空。

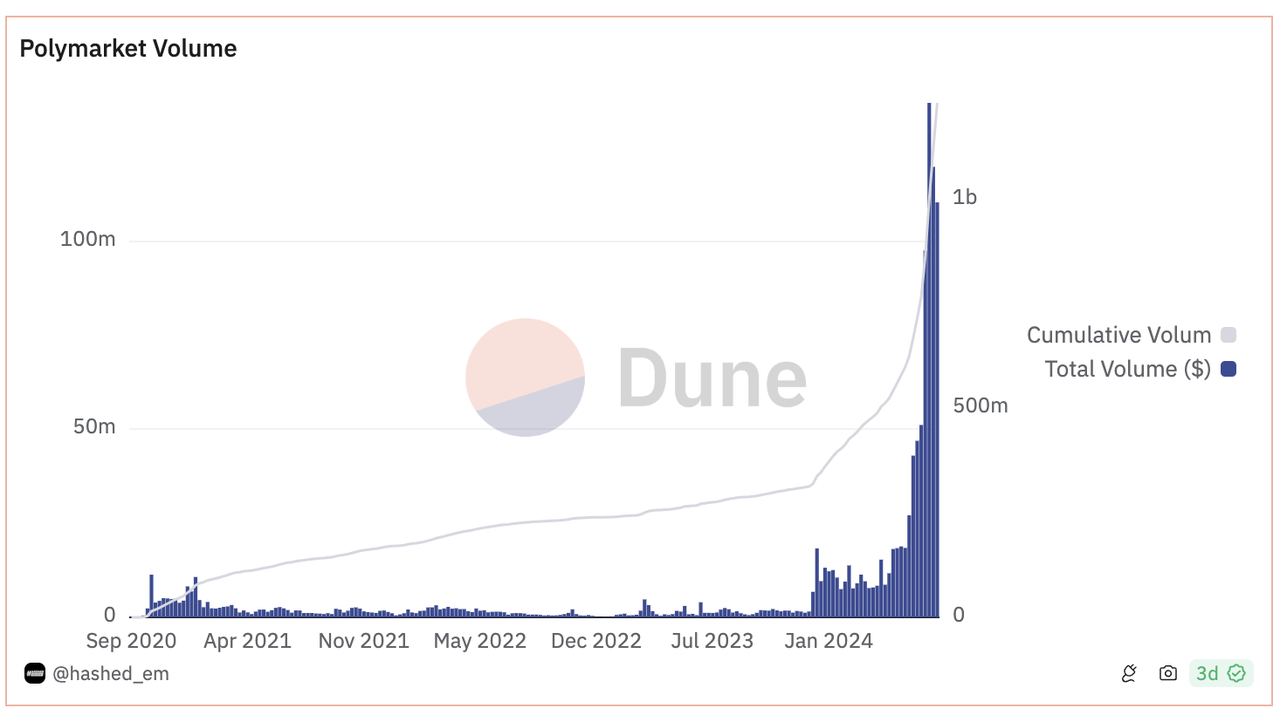

虽然预测市场的极端波动可能需要强制去杠杆或关闭获胜仓位,以防止在事件结算前出现市场破产,但不可否认的是,这些合约提供的极端杠杆必定会吸引大量投机者。尽管该产品推出才不久,但由于对总统预测市场的需求激增,竞争激烈的预测市场 Polymarket 的月度数据已经翻了一番;随着美国大选的临近,这一趋势几乎肯定会加速。

DYDX 质押者收益率与对 dYdX 永续合约市场不断增长的需求呈正相关。考虑到杠杆式美国总统预测市场可能是一个引人注目的产品,未来几周质押者的收益率可能会增加,进而推高代币价格。

Jupiter(JUP)

赛道:DeFi

理由:灰度看好,产品与市场契合度高

预测时间段: 2024 年 10 月 15 日至 2025 年 1 月 15 日

预测时币价: 0.88 美元

预测至今币价表现:下跌 3.66%

10 月 10 日,灰度将 JUP 添加到其“考虑中的资产”列表中,将该代币标记为可能包含在未来投资产品的候选代币。

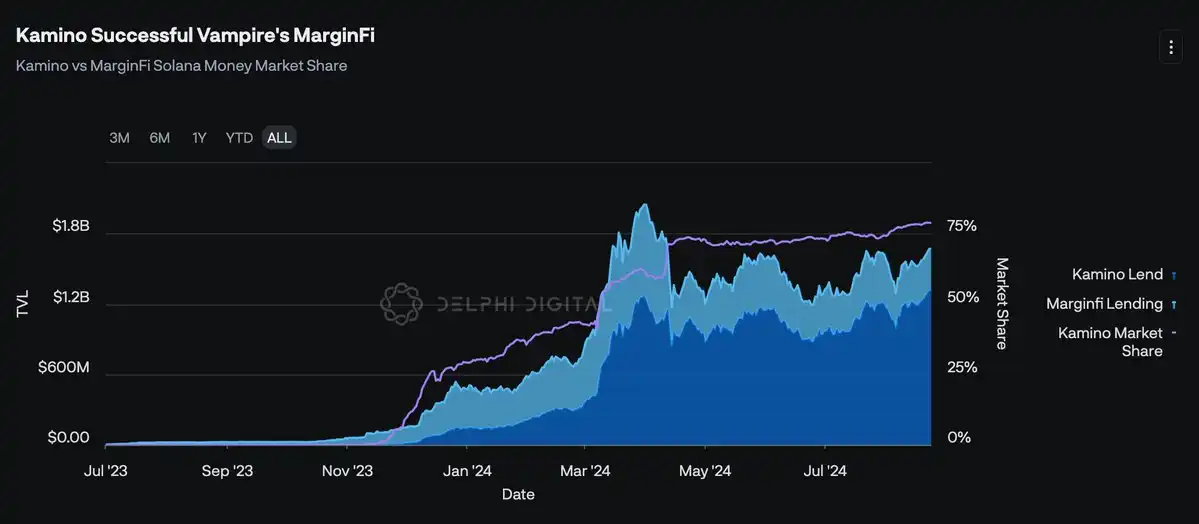

Jupiter 是部署在 Solana 上的全方位服务交易所。其核心产品是一个 DEX 聚合器,可自动将用户的交易路由到最佳执行价格的池子中。虽然 Jupiter 目前不收取 swap 费用,并且其 swap 智能合约确实持有资产,但该交易所每天处理数亿美元的现货代币 swap,并且可以在未来某个时候轻松将其订单流货币化。

尽管 Jupiter 的完全摊薄估值为 90 亿美元,比 Uniswap 高出 15% 。这种估值差异可能因为 Jupiter 还有互补产品,例如极高的杠杆永续期货(在 7 亿美元的流动性上收益率高达 28% )和强大的代币启动平台。

Thala(THL)

赛道:DeFi

理由:Aptos 生态头部协议,能获得生态发展红利

预测时间段: 2024 年 10 月 7 日至 2025 年 1 月 7 日

预测时币价: 0.51 美元

预测至今币价表现:上涨 6.14%

虽然 Aptos 由于在整个 2024 年持续表现不佳而没有得到关注,但人们对 APT 有可能成为L1繁荣的下一个受益者充满希望,同时生态系统自 9 月中旬以来表现健康。

Thala (THL)是一款提供代币交换、流动性质押和超额抵押稳定币的综合性 DeFi 应用程序,按 Aptos 网络上的 TVL 排名,是最大的可投资应用程序和第三大协议。

Thala 使用 Move 构建的,Move 是 Aptos 和 Sui 等网络独有的编程语言,尽管两条链上都存在竞争对手,但该协议的市场份额不受 Uniswap 等成熟 EVM 替代品的侵占。此外,从技术上来讲 Thala 还可以部署到基于 Move 的网络(如 Movement)中。

Aptos(APT)

赛道:L1

理由:基本面良好

预测时间段: 2024 年 10 月 4 日至 2025 年 1 月 4 日

预测时币价: 9.13 美元

预测至今币价表现:上涨 9.97%

自 2023 年初以来,Aptos 表现一直不佳,但该代币在 8 月份经历最低点后出现了复苏,并在此分析前的两个月内翻了一番。

尽管 Aptos 应用场景尚不成熟,且估值远高于以太坊,但 Aptos 的链上基本面似乎呈现积极态势,随着每日活跃地址数量的稳步上升,TVL 指标也出现历史新高。

Aptos 的理论上最大吞吐量为每秒 16 万笔交易 (TPS),是加密领域最快的区块链之一,这一功能使其非常适合 DePIN 等新兴加密领域高性能应用程序所需的带宽。

Axelar(AXL)

赛道:基础设施

理由:推出新跨链功能,可借助近期L1网络繁荣的优势

预测时间段: 2024 年 10 月 3 日至 2025 年 1 月 3 日

预测时币价: 0.65 美元

预测至今币价表现:上涨 23.15%

Axelar 的 Mobius 开发堆栈 (MDS) 于 10 月 3 日推出,是利用 AXL 代币的最新跨链互操作性标准,提供了一套开放工具和协议,其开发人员声称将“解锁一个全新的全链设计空间,并为 Web3 中的构建带来新的维度”。

借助 Axelar 的 Interchain Amplifier,可以在智能合约级别轻松创建新链之间的桥接连接,而无需进行重大的协议更改,从而使新的互操作性标准默认支持 Flow、Hedera、Solana、Stacks、Stellar、Sui 和 XRP Ledger。

虽然 AXL 代币在 MDS 下保留了实用功能,并且可以由网络验证者作为抵押品绑定以处理交易,但该结构还允许使用 ETH 或 BTC 抵押品进行重新验证,以增强安全保证。

Bankless 分析师团队看涨 AXL 的代币表现,认为该互操作性代币处于有利地位,可以乘上最近L1代币表现优异的东风,这可能会加速增加网络探索和桥接活动。

看跌代币

Uniswap(UNI)

赛道:DeFi

理由:仍需要桥接,swap 体验可能糟糕

预测时间段: 2024 年 10 月 10 日至 2025 年 1 月 10 日

预测时币价: 8.35 美元

预测至今币价表现:下跌 9.1%

10 月 10 日,Uniswap 推出了 Unichain,这是一个在 OP Stack 上构建的通用 rollup,目的是成为加密货币的流动性中心,并解决以太坊以 rollup 为中心的路线图产生的不可避免的流动性碎片化问题。

该网络打算利用由 UNI 验证者保护的可信执行环境 (TEE),他们提供快速的预先确认并为其服务赚取网络费用,同时将用户交易等待时间从 1 秒缩短四倍到 200-250 毫秒,并实现期待已久的将代币 UNI 作为网络 Gas 消耗代币。

但 Unichain 交换仍然需要进行耗时的桥接交易,虽然 OP Stack 的原生互操作性有望大幅减少 OP Stack 内部链桥接等待时间和交易成本。

Bankless 分析师团队看跌 UNI 的价格,因为尽管 Unichain 提出了可互操作未来的宏伟计划,并为 UNI 进行了赋能,但需要桥接的需求从根本上造成了更糟糕的 swap 体验。由于对利润敏感的链上交易者不太可能默认使用 Unichain 以获得更差的执行效果和更长的等待时间,因此很难想象除了增加流动性碎片化和交易执行恶化之外,这项实验还会带来什么结果。

Wormhole(W)

赛道:基础设施

理由:新空投活动激励吸引性不大,交易量下降,市场难以吸收未来代币解锁

预测时间段: 2024 年 10 月 2 日至 2025 年 1 月 2 日

预测时币价: 0.36 美元

预测至今币价表现:下跌 17.48%

8 月 Bankless 分析师团队就看跌了 W 代币的表现。如今 Wormhole 的新空投活动能否激励人们采用该代币仍是未知,同时市场可能将难以吸收未来的代币供应。

虽然代币价格在整个月内都随着整个加密市场的走强而上涨,但 Wormhole 交易量从 8 月到 9 月暴跌了 36% (2.55 亿美元),并且代币价格在贝莱德在 BUIDL 上的区块链基础设施合作伙伴 Securitize 宣布将利用 Wormhole 为其代币化资产产品提供跨链功能后的几天内获得了大幅上涨。

同时,韩国交易所 Upbit 也在 10 月 2 日列出了 W 交易对,导致代币价格立即飙升 30% ,并在交易上线后不久价格走势开始逆转。

Bankless 分析师团队 10 月继续对 W 看跌,对未来 Wormhole 空投激励计划的好处持怀疑态度,同时怀疑高调的合作伙伴关系公告能否扭转交易量下降的局面,并认为 Upbit 上市引发的 FOMO 转瞬即逝。

EigenLayer(EIGEN)

赛道:基础设施

理由:代币被高估,AVS 实际收益率可能不佳

预测时间段: 2024 年 10 月 1 日至 2025 年 1 月 1 日

预测时币价: 4 美元

预测至今币价表现:下跌 16%

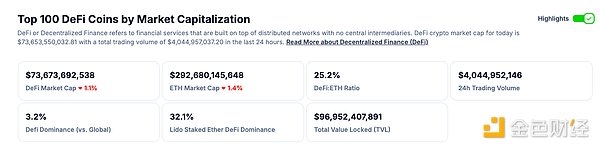

在分析时,EIGEN 的交易市值为 7.4 亿美元,完全摊薄估值接近 67 亿美元。尽管再质押被吹捧为加密经济安全的未来,但 EigenLayer 的高估值在未来几个月可能难以证明其合理性。

从基本面来看,EigenLayer 及其应用程序必然会因其创收能力而受到重视;虽然在没有实时 AVS 的情况下无法确定这些数字,但整个 EigenLayer 生态系统的利润前景也值得怀疑。

即使在最乐观的情况下,领先的 AVS 也可能只产生几个百分点的实际收益率。加密投资者将需要吸收用于补贴低回报的代币通胀率,这是一种本质上不可持续的平衡,特别是对于很少或没有实时集成的新服务。

ether.fi(ETHFI)

赛道:LST

理由:代币高估,市场难以承接后续巨量解释

预测时间段: 2024 年 9 月 30 日至 2024 年 12 月 30 日

预测时币价: 1.82 美元

预测至今币价表现:下跌 8.24%

7 月,Bankless 分析师团队对 ETHFI 进行了看跌,预计 TVL 资金外流将用于追逐其他空投机会和分配更多代币,这将削弱支撑 ether.fi 高估值的增长希望,并导致代币价格下跌。

但 ether.fi 没有将市场份额和 TVL 流失给竞争对手,而是通过创建新颖的再质押代币和持续的空投计划成功地增加了其存款,不过其永久代币发行政策对价格产生了明显的负面影响。ETHFI 团队和投资者解锁计划于明年 3 月 17 日开始,这一事件肯定会在 2025 年引起许多持有者关注,虽然空投激励措施已被证明在保留存款方面是成功的,但 ether.fi 的交易完全稀释估值高于 Lido。

Bankless 分析师团队仍然对 ETHFI 价格看跌,认为考虑到该代币相对于 LDO 的极度高估性质,市场将难以吸收其持续的空投发行。

ether.fi(ETHFI)

赛道:LST

理由:代币高估,市场难以承接后续巨量解释

预测时间段: 2024 年 9 月 30 日至 2024 年 12 月 30 日

预测时币价: 1.82 美元

预测至今币价表现:下跌 8.24%

7 月,Bankless 分析师团队对 ETHFI 进行了看跌,预计 TVL 资金外流将用于追逐其他空投机会和分配更多代币,这将削弱支撑 ether.fi 高估值的增长希望,并导致代币价格下跌。

但 ether.fi 没有将市场份额和 TVL 流失给竞争对手,而是通过创建新颖的再质押代币和持续的空投计划成功地增加了其存款,不过其永久代币发行政策对价格产生了明显的负面影响。ETHFI 团队和投资者解锁计划于明年 3 月 17 日开始,这一事件肯定会在 2025 年引起许多持有者关注,虽然空投激励措施已被证明在保留存款方面是成功的,但 ether.fi 的交易完全稀释估值高于 Lido。

Bankless 分析师团队仍然对 ETHFI 价格看跌,认为考虑到该代币相对于 LDO 的极度高估性质,市场将难以吸收其持续的空投发行。

Solana(SOL)

赛道:L1

理由:生态停滞,表现可能不及其他L1

预测时间段: 2024 年 9 月 26 日至 2024 年 12 月 26 日

预测时币价: 156.15 美元

预测至今币价表现:下跌 1.84%

6 月 21 日,Bankless 分析师团队就开始对 SOL 进行看跌,预计对生态系统 Meme 币的幻想日益破灭将导致其在未来几个月表现不佳。

虽然回想起来,这个预测的时机并不合适,因为它是在 SOL 从区间低点反弹的几天前发布的,尽管经过了多次重新测试,但 SOL 在随后的几个月中一直保持在该区间低点,但在此期间,生态系统明显冷漠。

自 3 月份加密货币市场整体达到峰值以来,Solana 的 TVL 一直处于停滞状态。网络费用收入一直呈下降趋势,尽管其原生代币近几个月的表现优于成熟的 Meme 代币(即 BONK 和 WIF),但这也是一种避险信号,表明生态系统的黄金时代可能已经过去。对于一个以投资者优异表现为前提的代币来说,这是一个令人担忧的前景。

Bankless 分析师团队仍然对 SOL 保持看跌观点,认为在可预见的未来,其他L1的相对吸引力将增加,从而削弱投资者对 Solana 叙事的信心。

比特币行情

——